Nabestaandenregelingen

Verweduwing op relatief jonge leeftijd valt niet te verwaarlozen: 10% van de mannen en 8% van de vrouwen die de volwassen leeftijd hebben bereikt, overlijden voor hun 65e (Koninklijk Actuarieel Genootschap, 2020). Vrouwen in een huishouden met een relatief laag inkomen hebben een relatief grote kans om hun partner te verliezen voor leeftijd 65. Omdat deze groep vrouwen minder vaak werkt kunnen zij er financieel flink op achteruitgaan.

Het verlies aan inkomen dat ontstaat bij overlijden van de partner kan deels worden ondervangen door een nabestaandenregeling. Een nabestaandenregeling kan bestaan uit een uitkering vanuit de overheid (eerste pijler), een partnerpensioen (tweede pijler) of een levensverzekering (derde pijler).

Nabestaandenuitkering vanuit de overheid

Alleenstaanden ontvangen een Algemene Ouderdomswet (AOW)-uitkering die 70% van het nettominimumloon bedraagt. Voor een AOW-gerechtigde met partner is deze individuele uitkering vastgesteld op 50% van het nettominimumloon, dit telt op huishoudensniveau op tot 100% als beide partners AOW-gerechtigd zijn. Alleenstaanden krijgen een hogere individuele AOW-uitkering omdat zij bepaalde gezamenlijke uitgaven niet kunnen delen met een partner, zoals uitgaven aan voeding en wonen. Volgens budgetonderzoek van het Centraal Bureau voor de Statistiek (CBS) heeft een alleenstaande daardoor ongeveer 30% minder inkomen nodig dan een paar om dezelfde levenstandaard te behouden (Siermann e.a., 2004).

Voor mensen die verweduwen vóór de AOW-leeftijd biedt de overheid enkel een vangnet als zij niet kunnen werken. In het verleden was deze regeling ruimhartiger. De Algemene Weduwen- en Wezenwet (AWW) verstrekte een uitkering gelijk aan het minimumloon aan weduwen en weduwnaars tot aan de AOW-leeftijd. De AWW was in 1959 ingevoerd om jonge verweduwde vrouwen te beschermen tegen armoede. In die tijd was het voor vrouwen ongebruikelijk om te werken. Door een gerechtelijk uitspraak konden mannen vanaf 1988 ook aanspraak maken op deze regeling.

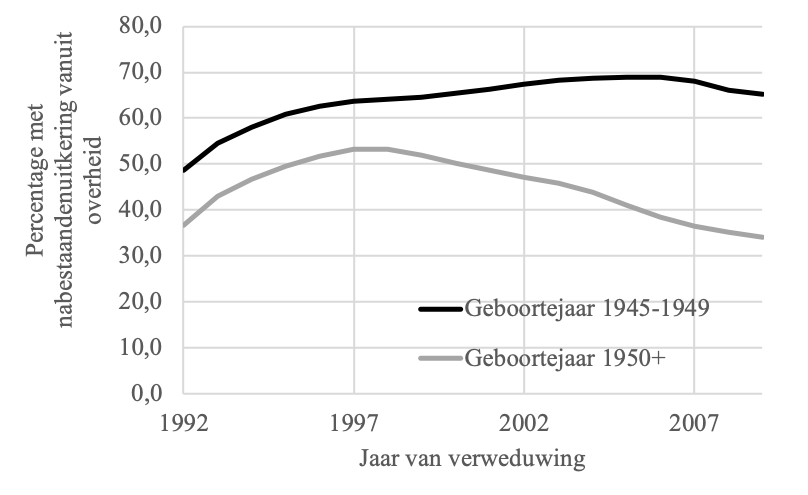

Figuur 1. Percentage weduwen en weduwnaars met een nabestaandenuitkering vanuit de overheid een jaar na verweduwing

Inmiddels was de regeling minder nodig omdat steeds meer vrouwen werkten en er meer mogelijkheden waren om het inkomensverlies te verzekeren, bijvoorbeeld via het pensioenfonds van de partner. Met de invoering van de Algemene nabestaandenwet (Anw) in 1996 is de nabestaandenuitkering daarom sterk versoberd voor mensen geboren na 1949. Sindsdien is het gebruik van de regeling onder deze groep sterk afgenomen, zoals te zien is in figuur 1. De Anw-uitkering geldt alleen nog voor nabestaanden die minimaal 45% arbeidsongeschikt zijn verklaard, of die minderjarige kinderen hebben. De Anw-uitkering is maximaal 70% van het minimumloon en hangt af van het inkomen van de nabestaande. Inkomen uit werk of andere uitkeringen verlaagt de uitkering. Veel nabestaanden hebben geen jonge kinderen of een relatief hoog inkomen waardoor de nabestaandenuitkering lager uitvalt of helemaal vervalt.

Nabestaandenpensioen vanuit de werkgever

Werknemerspensioen (tweede pijler) is bedoeld als aanvulling op de AOW-uitkering (eerste pijler). Om bij de opbouw van werknemerspensioen rekening te houden met de AOW-uitkering wordt er van het salaris een drempelbedrag, de AOW-franchise, afgetrokken. In de meeste gevallen heeft de partner van de werknemer recht op nabestaandenpensioen, vaak 70-75% van het werknemerspensioen. Werknemerspensioen, en daarmee ook het nabestaandenpensioen, dekt echter alleen het salaris boven de AOW-franchise van ongeveer van 15.000 euro, het pensioengevend salaris. Tot aan de AOW-gerechtigde leeftijd ontvangt de nabestaande partner daardoor enkel een nabestaandenpensioen over het bedrag boven deze franchise. Voor nabestaanden die geen aanspraak maken op de Anw-uitkering of een lage Anw-uitkering krijgen, ontstaat er hierdoor een tekort: het Anw-hiaat. Veel pensioenfondsen bieden daarom een Anw-hiaatverzekering aan om dit tekort te ondervangen. Met het pensioenakkoord van 4 juli 2020 is er niet langer sprake van een Anw-hiaat.

Financiële gevolgen van verweduwing

Om de gevolgen van het overlijden van de partner op de inkomenspositie van nabestaanden te onderzoeken, vergelijken we de verandering in het besteedbaar huishoudensinkomen van een persoon die verweduwd met een vergelijkbaar persoon die niet verweduwd. Hierbij maken we gebruik van data uit het Inkomens Panel Onderzoek (IPO) van het CBS over de periode 1989-2014. De IPO-dataset bevat gedetailleerde informatie over de hoogte en de opbouw van het inkomen op basis van belastingaangiften.

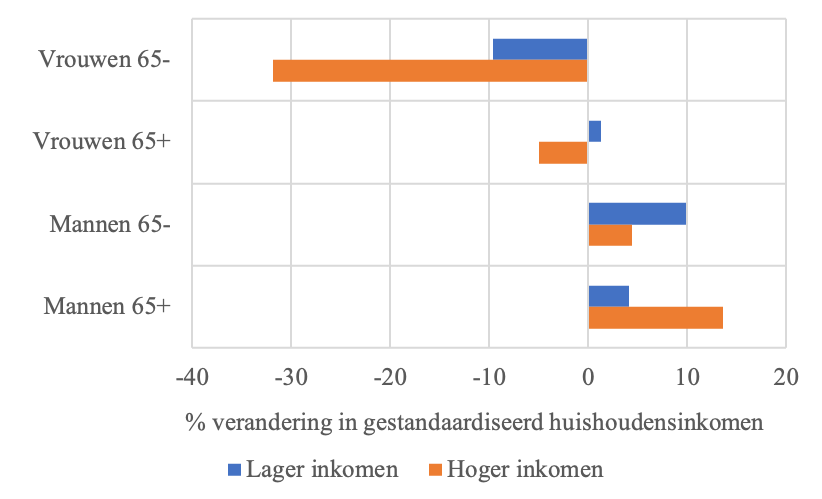

Figuur 2. Procentuele verandering van het besteedbaar huishoudensinkomen drie jaar na verweduwing, naar geslacht en leeftijd, in de periode 1989-2014

In figuur 2 wordt de procentuele verandering in het huishoudensinkomen weergegeven ten opzichte van het inkomen drie jaar voor verweduwing. Het overlijden van de partner zorgt voor de grootste daling in het inkomen voor vrouwen vóór het bereiken van de AOW-leeftijd: drie jaar na het overlijden van de partner is het niet-gestandaardiseerde huishoudensinkomen met zo’n 50% afgenomen. Een alleenstaande heeft echter minder inkomen nodig om dezelfde levenstandaard te behouden als voor verweduwing. Om de verandering in de levenstandaard te bepalen maken we daarom gebruik van de equivalentieschaal van het CBS welke veronderstelt dat een alleenstaande 30% minder inkomen nodig heeft dan een paar om dezelfde levenstandaard te behouden (Siermann e.a., 2004). Het zogenaamde gestandaardiseerde inkomen daalt voor vrouwen met bijna 20%, wat dus een forse daling van de levensstandaard betekent.

Figuur 3. Procentuele verandering van het gestandaardiseerd huishoudensinkomen drie jaar na verweduwing, naar huishoudensinkomen voor verweduwing, geslacht en leeftijd, in de periode 1989-2014

Na het bereiken van de AOW-leeftijd behouden vrouwen wel grotendeels hun levenstandaard, doordat AOW-uitkering en nabestaandenpensioen samen overeenkomen met ongeveer 70% van het huishoudensinkomen voor verweduwing. Mannen ondervinden een toename in de levenstandaard met ongeveer 8%, zowel voor als na de AOW-leeftijd. Als we huishoudens met een verschillend huishoudensinkomen voor verweduwing met elkaar vergelijken zien we dat de levenstandaard het meest daalt voor vrouwen met een relatief hoog huishoudensinkomen voor verweduwing (figuur 3). Vóór het bereiken van de AOW-leeftijd daalt de levensstandaard voor hogere inkomens met ongeveer 30% en voor lagere inkomens met ongeveer 10%.

Figuur 4. Verandering van persoonlijk inkomen (in 1000 euro) drie jaar na verweduwing, naar huishoudensinkomen voor verweduwing, geslacht en leeftijd, in de periode 1989-2014

Informatie over de opbouw van het huishoudensinkomen in de IPO-dataset maakt het mogelijk om te onderzoeken in hoeverre de inkomensterugval wordt ondervangen door verschillende inkomensbronnen. Figuur 4 toont de verandering in verschillende inkomensbronnen drie jaar na verweduwing voor vrouwen. Vrouwen vóór de AOW-leeftijd met een lager huishoudensinkomen (voor verweduwing) ontvangen in totaal zo’n 19.000 euro aan inkomen uit nabestaandenregelingen. Zij ontvangen ongeveer 11.000 euro vanuit een nabestaandenuitkering van de overheid (Aww/Anw) en 8.000 euro vanuit een nabestaandenpensioen. Vrouwen met een hoger huishoudensinkomen ontvangen zo’n 26.000 euro uit nabestaandenregelingen, waarvan 18.000 euro vanuit een nabestaandenpensioen. Zij gaan in tegenstelling tot vrouwen met een lager inkomen minder werken waardoor het inkomen uit arbeid met zo’n 5.000 euro daalt. Door minder te werken kunnen zij mogelijk vaker aanspraak maken op een inkomensafhankelijke nabestaandenuitkering wat tevens een belangrijke inkomensbron is voor deze groep vrouwen. Na de AOW-leeftijd wordt de inkomensterugval voor lagere inkomens grotendeels opgevangen door een toename van het AOW-inkomen, terwijl voor hogere inkomens het nabestaandenpensioen belangrijk is.

Voor mannen vóór de AOW-leeftijd zien we na verweduwing geen noemenswaardige verandering in verschillende inkomensbronnen (figuur 4). Na de AOW-leeftijd zien we voor beide inkomensgroepen een toename van het AOW-inkomen. Hogere inkomens ontvangen daarnaast een partnerpensioen, maar dit is minder belangrijk dan bij vrouwen.

Gevolgen versobering van de nabestaandenuitkering vanuit de overheid

Door de versobering van de nabestaandenuitkering vanuit de overheid in 1996 moeten mensen meer eigen verantwoordelijkheid nemen om de inkomensterugval bij verweduwing op te vangen, bijvoorbeeld door te kiezen voor een ruimer nabestaandenpensioen (inclusief een Anw-hiaat verzekering) of door meer te gaan werken na verweduwing. Om de gevolgen van de versobering van de nabestaandenuitkering in 1996 te onderzoeken, vergelijken we de groep die verweduwd is voor de hervorming en de groep die verweduwd is na de hervorming, maar geboren is na 1950, want voor hen gelden strengere toelatingseisen.

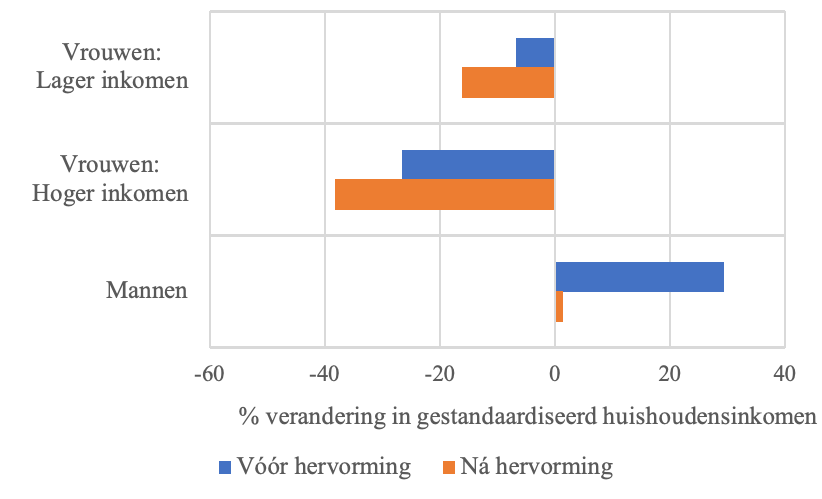

Figuur 5. Procentuele verandering van het gestandaardiseerd huishoudensinkomen drie jaar na verweduwing, naar geslacht en huishoudensinkomen voor verweduwing

In figuur 5 vergelijken we de verandering in het huishoudensinkomen tussen de twee groepen. De versobering van nabestaandenuitkeringen zorgt voor een verdere daling in de levensstandaard na verweduwing voor vrouwen. Dit geldt in het bijzonder voor vrouwen met een relatief hoog inkomen vóór verweduwing. Voor deze groep daalt het besteedbaar gestandaardiseerd huishoudensinkomen na partnerverlies met ruim 38%, een extra daling van 12% ten opzichte van voor de hervorming. Voor lagere inkomens daalt de levensstandaard met ongeveer 16%; deze daling is 9% groter dan voor de hervorming. Voor mannen zorgt de hervorming voor de grootste daling van het inkomen. Voor de hervorming nam hun levenstandaard met ongeveer 30% toe, terwijl de levenstandaard ongeveer gelijk blijft na de hervorming.

Figuur 6. Verandering van persoonlijk inkomen (in 1000 euro) drie jaar na verweduwing, naar huishoudensinkomen voor verweduwing

Door de hervorming gaan vrouwen met een hoger huishoudensinkomen voor verweduwing substantieel minder werken, mogelijk om aanspraak te maken op een nabestaandenuitkering die nu inkomensafhankelijk is en omdat zij de financiële mogelijkheid hebben om minder te gaan werken (figuur 6). Deze reactie staat haaks op de arbeidsparticipatiedoelstelling van de overheid. Daarnaast maken zij iets meer gebruik van nabestaandenpensioenregelingen wat de terugval in inkomen gedeeltelijk opvangt. Voor lagere inkomens neemt het belang van nabestaandenpensioenregelingen ook iets toe, maar zij ruilen dat niet uit tegen minder inkomen uit arbeid. Mannen zijn ondanks de grote daling in inkomen niet substantieel meer gaan werken wat aangeeft dat zij in het verleden werden overgecompenseerd door de nabestaandenuitkering vanuit de overheid.

Pensioenakkoord: adequate dekking kortlevenrisico en een manier om arbeidsparticipatie te stimuleren?

Wanneer de partner overlijdt na het bereiken van de AOW-leeftijd behouden nabestaanden grotendeels hun levensstandaard door AOW-inkomen en nabestaandenpensioen. Verweduwing vóór de AOW-leeftijd zorgt daarentegen bij vrouwen voor een sterke daling van het huishoudensinkomen wat niet volledig wordt ondervangen door een nabestaandenuitkering of een nabestaandenpensioen. Deze inkomensterugval is sterk toegenomen na de versobering van de nabestaandenuitkering vanuit de overheid in 1996. De versobering van de nabestaandenuitkering wordt maar beperkt ondervangen door een hoger nabestaandenpensioen of verzekering. Bovendien zijn vrouwen met een hoger huishoudensinkomen voor verweduwing minder gaan werken, mogelijk om aanspraak te maken op een nabestaandenuitkering die inkomensafhankelijk is geworden – als dit financieel mogelijk is.

De versobering van de nabestaandenvoorziening vanuit de overheid in 1996 heeft dus met name grote financiële gevolgen voor vrouwen met een lager huishoudensinkomen voor verweduwing gehad. Voor deze groep is het nabestaandenpensioen immers vaak onvoldoende om de levensstandaard te behouden, onder meer omdat het enkel een dekking betreft voor inkomen van de overleden partner dat boven de AOW-franchise ligt van 15.000 euro. Bovendien loopt de dekking vaak niet door bij werkloosheid, arbeidsongeschiktheid of de overgang naar zelfstandig ondernemerschap.

In een recent rapport van de Stichting van de Arbeid (2020) wordt geadviseerd om het nabestaandenpensioen te baseren op het gehele salaris in plaats van alleen het pensioengevend salaris. Daarmee verdwijnt de ongewenste inkomensval vanwege de AOW-franchise. Dit betekent dat er een adequatere dekking komt voor de lagere inkomens. Daarnaast wordt geadviseerd om de dekking van de Anw (gedurende een periode van drie jaar) weer beschikbaar te maken voor alle nabestaanden (eventueel met inkomensverrekening) om nabestaanden met een lager huishoudensinkomen voor verweduwing te ondersteunen.

Onze bevindingen laten zien dat een dergelijke uitgebreide dekking niet doelmatig is (vooral voor mannen) en arbeidsparticipatie kan belemmeren (vooral voor vrouwen met een hoger huishoudensinkomen voor verweduwing). Een oplossingsrichting voor inadequate dekking van het kortlevenrisico zou kunnen zijn om de nabestaandenuitkering weliswaar te integreren met nabestaandenpensioenregelingen, maar de hoogte van de uitkering te baseren op het inkomen vóór overlijden om arbeidsparticipatie te bevorderden ten opzichte van de huidige regeling. Een gewenningsuitkering van bijvoorbeeld drie tot vijf jaar, in plaats van een levenslange uitkering, zorgt eveneens voor een prikkel voor nabestaanden om meer te gaan werken, in het bijzonder voor nabestaanden met een lager inkomen of kinderen.

Het kabinet heeft inmiddels aangegeven de voorstellen van de Stichting voor de Arbeid over te nemen in het pensioenakkoord, maar niet bereid te zijn de dekking van de Anw uit te breiden omdat dat strijdig zou zijn met de doelstelling de arbeidsparticipatie van ouderen te vergroten (Ministerie van Sociale Zaken en Werkgelegenheid, 2020). Wij adviseren het kabinet om bij de uitwerking van het pensioenakkoord te overwegen om de hoogte van de Anw-uitkering te baseren op het inkomen vóór overlijden van de partner om lagere inkomens beter te ondersteunen en arbeidsdeelname te bevorderen.